Poker um Stada: Quote noch außer Sicht

Der Übernahme-Poker um den Arzneimittelhersteller Stada geht in die entscheidende Phase. In circa 36 Stunden läuft die Frist für die milliardenschwere Übernahme ab. Aktuell haben knapp 43 Prozent der Aktionäre ihre Verkaufsbereitschaft angezeigt. Damit hat sich die Verkaufsquote zwar verbessert. Damit der Deal gelingt, müssen aber noch weitere 20 Prozent der Aktienanteile bis 24 Uhr am morgigen Mittwoch angeboten werden. Sonst droht auch im zweiten Anlauf die mehrheitliche Übernahme durch die Finanzinvestoren Bain und Cinven zu platzen.

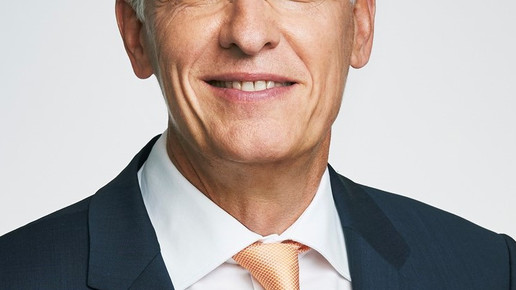

Gut ein Viertel der Stada-Aktionäre sind Privatanleger. Darunter sind viele Ärzte und Apotheker, die einen Verkauf kritisch sehen. Eine Online-Kampagne für die Übernahme und ein warnender Brief von Firmenchef Engelbert Willink an die Aktionäre droht im Sande zu verlaufen. Deutlich weniger Kleinaktionäre als im ersten Anlauf hätten bisher ihre Anteile angedient, sagte ein Stada-Sprecher: „Der Ball liegt nun im Feld der Hedgefonds.“

Diese halten nach früheren Angaben etwa 50 Prozent der Anteile an dem Pharmakonzern und hatten sich im ersten Anlauf in der Hoffnung auf ein noch höheres Angebot verspekuliert. Da die Hedgefonds nicht genug Papiere angedient hatten, war die 5,3 Milliarden Euro schwere Übernahme des MDax-Konzerns im Juni gescheitert. Bain und Cinven, die das Geschäfte von Stada mit Nachahmermedikamenten und rezeptfreien Medikamenten internationalisieren wollen, hatten daraufhin ihr Angebot aufgestockt und die Annahmequote gesenkt.

In den vergangenen Tagen haben weitere Investoren bei Stada zugegriffen und Beteiligungen über 3 Prozent angezeigt: Bekannt ist, dass Investor Paul Singer und sein Hedgefonds Elliott im Stada-Poker mitmischen. Jetzt ist auch die Bank of America im Geschäft, ob im eigenen oder Kundeninteresse, ist nicht klar. Inzwischen liegt der Anteil der Bank of America bei mindestens 10 Prozent. Eingestiegen sind in jüngster Zeit auch auch Morgan Stanley und Goldman Sachs sowie weitere Investoren. Offenbar haben alle Witterung auf ein gutes Geschäft aufgenommen.

Nur wie der Deal laufen soll, ist unklar. Alle beteuern, dass das Übernahmeangebot nicht noch einmal erhöht wird. So ist das beim Pokern. Es wird auf die Glaubwürdigkeit der Beteiligten gewettet. Die Investoren halten die Entwicklung bei Stada mit ihren Anteilen in der Hand.

Sollten die Investoren eine Filetierung Stadas im Auge haben, stünde die Aktionärsstruktur dem nicht im Wege. 76 Prozent des Aktienkapitals halten Investoren: 25 Prozent der Aktionäre residieren in Großbritannien, 17 Prozent in Nordamerika, 20 Prozent in Resteuropa ohne Deutschland und 29 Prozent in Deutschland. 24 Prozent sind Privatanleger.

Viele Spekulationen ranken sich um die Interessen von Paul Singer mit seinem Hedgefonds Elliott. Schon beim Verkauf von Celesio an McKesson mischte Singer kräftig mit. Laut Wirtschaftswoche gilt der Hedgefonds Elliott „als gieriger Ausbeuter schwacher Unternehmen“. Die 1977 von Singer gegründete Elliott Management Corporation gelte als eine der aggressivsten ihrer Art und verwalte derzeit 16 Milliarden Dollar. Aber nicht nur mit der Zerschlagung von Firmen verdient der Hedgefonds sein Geld. Schwächelnde Unternehmen wurden stabilisiert und mit Gewinn weiterverkauft, analysierte die Wirtschaftswoche.

APOTHEKE ADHOC Debatte